Approfondimenti

Rinuncia alla proprietà immobiliare

Si può rinunciare alla proprietà o alla comproprietà immobiliare?

La rinuncia alla proprietà (o comproprietà) è divenuta negli ultimi anni oggetto di particolare interesse e di dibattito non solo da parte della dottrina ma anche da parte dei cittadini e della loro manifestata crescente volontà rinunciativa.

Le ipotesi più frequenti riguardano per esempio il caso del proprietario di un bene immobile che non ha più interesse a conservarlo perché di scarso valore o perché comporta un onere tributario che non è più in grado di sostenere oppure del comproprietario che intende rinunciare alla sua quota per poter acquistare una nuova casa e beneficiare quindi dei benefici fiscali.

Non esiste nel nostro ordinamento una norma che disciplina la rinuncia alla proprietà in generale tuttavia, si osserva che, pur non essendoci nessuna norma che ne consenta la rinuncia, parimenti non esiste alcuna norma che la vieta. Dall’esame delle norme del codice civile vi sono diverse fattispecie che riguardano la rinuncia (art. 458 c.c., art. 519 c.c., art. 557 c.c., art. 882 c.c., art. 1070 c.c., art. 1118 c.c., art. 1350 n. 5 c.c., art. 2643 n. 5 c.c) e che hanno un solo comune denominatore: la rinuncia quale atto unilaterale dismissivo di un diritto il cui effetto immediato è la perdita del diritto stesso. L’accrescimento del diritto degli altri comproprietari e l’estinzione delle obbligazioni a carico del rinunciante sono solo effetti eventuali ed indiretti.

Leggi tuttoBuoni pasto

I buoni pasto, comunemente chiamati “ticket”, sono dei mezzi di pagamento per l’acquisto di pasti o prodotti alimentari.

Come sancito dall’art. 5 comma 1 lett. c del DPCM 18.11.2005, i buoni pasto spettano a tutti i dipendenti pubblici, privati e anche a coloro che svolgono una collaborazione coordinata e continuativa (compresi i lavoratori a progetto) durante la giornata di lavoro.

Esistono due varianti di buoni pasto, quelli cartacei e quelli elettronici e hanno un valore che oscilla dai 2 ai 10 euro.

L’erogazione dei buoni pasto (cartacei), fino ad un importo complessivo di 5,29€ al giorno, come stabilito dall’art. 51 c.2 del T.U.I.R., non costituisce reddito da lavoro dipendente per cui su tale importo non si è tenuti né al versamento dei contributi previdenziali né al versamento dell’IRPEF.

Solo nel caso in cui tale valore giornaliero dovesse eccedere l’importo massimo allora il surplus rientrerebbe nel calcolo contributivo e impositivo.

Leggi tuttoCase vacanze o case e appartamenti per vacanze (CAV)

Le “case e appartamenti vacanze (CAV)” o case vacanze, sono strutture ricettive gestite in modo unitario e organizzate per fornire alloggio e eventualmente servizi complementari, in unità abitative, o parti di esse, con destinazione residenziale, composte da uno o più locali arredati e dotati di servizi igienici e di cucina e collocate in un unico complesso o in più complessi immobiliari.

Le case vacanze possono essere gestite in forma imprenditoriale o non imprenditoriale. Nella gestione non imprenditoriale bisogna però stare attenti a non superare il limite delle tre unità abitative sul territorio regionale e a non svolgere tale attività in maniera continuativa. Per svolgimento non continuativo si intendono quelle attività che prevedono l’interruzione per un periodo almeno pari a 90 giorni, anche non consecutivi, nell’arco di un anno.

Le strutture pur essendo destinate a case vacanze mantengono la loro destinazione urbanistica residenziale.

Chiunque volesse avviare questo tipo di attività deve essere in possesso dei requisiti oggettivi e soggettivi. Per requisiti oggettivi si intendono quei requisiti minimi obbligatori contenuti nel regolamento numero 7 del 5 agosto 2016 della Regione Lombardia.

Per requisiti soggettivi invece, si intende:

- Il possesso dei requisiti morali previsti dall’art. 11 del R.D. n. 773/1931

- Assenza di pregiudiziali ai sensi della legge antimafia

- Assenza di condanne ai sensi della legge 20/2/1958 n. 75

QUANDO E’ NECESSARIO APRIRE UNA PARTITA IVA PER LA GESTIONE DI CASE VACANZE

L’apertura della partita Iva è necessaria per le case vacanze, se l’attività viene svolta abitualmente, se invece viene svolta occasionalmente non c’è l’obbligatorietà.

Con l’attribuzione della partita iva l’attività acquista il requisito della professionalità.

La distinzione è fondamentale soprattutto ai fini fiscali per capire come pagare le imposte.

Se l’attività è gestita in modo professionale (abituale) allora i relativi redditi sarebbero trattati come redditi di impresa

STEP DEGLI ADEMPIMENTI PER AVVIARE UNA CAV

1. COMUNICAZIONE AVVIO ATTIVITA’

Indipendentemente dalla tipologia di gestione (imprenditoriale o meno), l’art. 38 comma 1 stabilisce che è necessario presentare una comunicazione di avvio dell’attività al Comune territorialmente competente dove è situato l’immobile.

Tale comunicazione deve essere presentata e compilata attraverso gli sportelli telematici al SUAP dal titolare o in alternativa da un suo delegato.

Ogni attivazione di una case vacanze o la variazione in aumento di un’unità aggiuntiva comporta la predisposizione di una nuova comunicazione di inizio attività sia nel caso di attività imprenditoriale che di attività non imprenditoriale.

Questo anche in virtù del fatto che con l’entrata in vigore della Legge regionale Lombardia 25/1/18 n.7 è prevista l’attribuzione di un univoco codice identificativo regionale, più semplicemente “CIR”, per ognuna delle strutture adibite a case vacanze o “CAV”.

N.B. dal 1 novembre 2018 il CIR deve essere riportato in tutte le comunicazioni che pubblicizzano la struttura, sia cartaceo che digitale.

L’omissione comporterà una sanzione amministrativa pecuniaria che oscilla da un minimo di 500,00 euro fino ad un massimo di 2.500,00 euro per singola attività pubblicizzata (legge regionale 27/2015 art. 39, comma 3-bis).

2. COMUNICAZIONE DEI FLUSSI TURISTICI

Questa comunicazione, obbligatoria secondo l’art. 38 comma 8 della Legge Regionale n 27 del 2015, è possibile attraverso l’applicativo online “Turismo 5”.

Le strutture ricettive devono provvedere all’invio delle rilevazioni statistiche mensili entro e non oltre il giorno 5 del mese successivo a quello di riferimento.

N.B. il presente applicativo di gestione dei flussi turistici, Turismo 5 non sostituisce l’obbligo della comunicazione giornaliera alla Questura dell’arrivo delle persone.

3. COMUNICAZIONE GIORNALIERA IN QUESTURA DEGLI OSPITI

È un adempimento obbligatorio che prevede la comunicazione, all’autorità di pubblica sicurezza, delle generalità delle persone alloggiate entro le 24 ore dal loro arrivo.

N.B. l’alloggio può essere dato unicamente alle persone munite di documento di riconoscimento.

La procedura può essere eseguita tramite il servizio Alloggiweb, utilizzando le proprie credenziali (utente e password) rilasciate dall’ufficio alloggi della Questura.

L’abilitazione all’utilizzo del servizio deve essere richiesta compilando l’apposito modulo, allegando la fotocopia dell’autorizzazione all’esercizio dell’attività (SCIA – Comunicazione) e la fotocopia di un documento d’identità in corso di validità del soggetto che risulta, nel modulo stesso, titolare della struttura ricettiva.

Ricevuti i documenti, l’Ufficio Notifiche Alloggiati provvederà alla verifica ed alla successiva creazione di un’utenza e di una password per l’accesso al portale, credenziali che saranno inviate via e-mail all’indirizzo indicato sul modulo di adesione, oppure rilasciate direttamente al richiedente, qualora si presenti personalmente con la documentazione necessaria.

4. ESPOSIZIONE DEI PREZZI MASSIMI APPLICATI

Obbligo di esporre i prezzi massimi praticati nell’esercizio in modo ben visibile nei locali di ricevimento del pubblico, oltre che in lingua italiana, almeno in due lingue straniere.

5. STIPULA DI UNA POLIZZA

Il titolare è tenuto a stipulare una polizza assicurativa per i rischi derivanti dalla responsabilità civile verso i clienti.

6. RISPETTO DEGLI STANDARD QUALITATIVI E LE DOTAZIONE MINIME OBBLIGATORIE

COMUNICAZIONE DI CESSAZIONE

In caso di cessazione definitiva dell’attività di case vacanze, darne preventiva comunicazione al Comune

APPLICAZIONE DELL’IVA NELL’AMBITO DELLA GESTIONE DELLE CASE VACANZE (CAV)

Per capire se necessario o meno l’applicazione dell’IVA nell’ambito della gestione delle case vacanze bisogna in primis valutare la soggettività passiva dell’operatore e laddove sussista, determinare il regime applicabile – Iva al 10% o esenzione art. 10.

La soggettività passiva ai fini IVA di colui che detiene e gestisce un immobile a fini turistici deve essere valutata volta per volta in base a specifici aspetti. In generale, si può sostenere che la semplice detenzione e sfruttamento dell’immobile ad uso turistico non può di per sé configurarsi come l’esercizio di un’attività professionale, rilevante ai fini IVA. Si può, inoltre, affermare che non è soddisfatto il presupposto soggettivo dell’IVA nel caso in cui l’immobile sia offerto una volta l’anno, mediante piattaforme online.

Infatti non è possibile escludere a priori che un individuo possa scegliere di avvalersi di una piattaforma informatica soltanto per realizzare occasionalmente una singola locazione del proprio appartamento (attività economica occasionale, irrilevante ai fini IVA)”.

Diverso invece il caso in cui vengono offerti più appartamenti nel corso dell’anno, in quel caso si configura a pieno il presupposto soggettivo.

REGIME IVA DA APPLICARE

Nel caso venisse accertata la rilevanza dell’IVA nell’operazione, in quanto il soggetto passivo agisce nell’ambito di un’attività organizzata non occasionale, è indispensabile stabilire il regime IVA applicabile.

L’aliquota del 10% si applica per gli immobili abitativi che “sono destinabili ad attività turistico alberghiera”. Al contrario, per le prestazioni di locazione di immobili abitativi che sono prive di carattere “alberghiero”, si applica il regime IVA di esenzione ex art. 10 co. 1 n. 8 del DPR 633/72.

Per l’individuazione del carattere “alberghiero” della prestazione (rispetto alla mera locazione dell’immobile), una discriminante può essere la presenza di servizi “accessori” come ad esempio la pulizia e il cambio biancheria.

Più in generale come stabilito dalla risoluzione n. 88 dell’Agenzia delle Entrate del 15.3.2002, hanno natura “alberghiera” tutte quelle prestazioni che rendono possibile al cliente il soggiorno con soddisfacimento dei propri bisogni e delle proprie necessità.

IMPOSTA DI REGISTRO

I contratti di locazione sono soggetti ad obbligo di registrazione, a meno che non siano di durata inferiore ai 30 giorni nell’anno e siano stipulati con scrittura privata non autenticata.

Per quanto concerne la tassazione, questa dovrà tenere conto del principio di alternatività IVA registro.

- le operazioni soggette ad IVA sono soggette ad imposta di registro proporzionali;

- non si considerano “soggette ad IVA”, sicché sono soggette ad imposta di registro proporzionale, le locazioni di immobili abitativi esenti da IVA e le locazioni di strumentali esenti da IVA;

- le locazioni di immobili strumentali imponibili ad IVA derogano al principio di alternatività IVA-registro e scontano l’imposta di registro proporzionale (1%).

Quindi, a seconda che l’affitto delle case vacanze venga considerato “locazione” o “prestazione di servizi alberghiera”, varia anche il regime dell’imposta di registro.

APPLICAZIONE DELL’IRAP

La locazione di case vacanze, qualora fosse svolta con carattere di abitualità, si configurerebbe una potenziale prestazione di servizi soggetta ad IRAP. Di fatto, però, l’imposta è dovuta soltanto se il contribuente che esercita tale attività è dotato di autonoma organizzazione.

Qualora invece l’attività di locazione delle case vacanze venga svolta senza il requisito della professionalità abituale, il presupposto impositivo non ricorre. Infatti, i soggetti che conseguono redditi di natura occasionale, sia d’impresa, sia di lavoro autonomo sono esclusi dall’ambito applicativo dell’IRAP.

INQUADRAMENTO DEI PROVENTI E TASSAZIONE

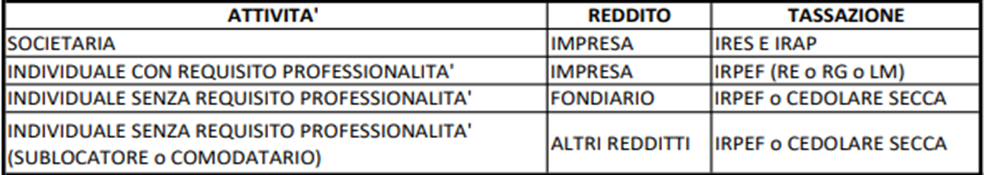

A seconda della qualifica giuridica del soggetto che intende locare le case vacanze (CAV) e delle modalità di esercizio dell’attività, varia l’inquadramento dei rispettivi proventi.

A) Se l’attività di locazione delle case vacanze è esercitata in forma societaria seguirà la tassazione di reddito d’impresa.

B) Se l’attività di locazione delle case vacanze è esercitata in forma individuale con il requisito della professionalità (non occasionale) si configura un reddito d’impresa, quadro RE, RG o LM a seconda dell’inquadramento.

C) Se l’attività di locazione delle case vacanze è esercitata in forma individuale senza il requisito della professionalità (occasionale) allora si configura un reddito fondiario.

D) Se l’attività di locazione delle case vacanze è esercitata dal sublocatore o comodatario in forma individuale senza il requisito della professionalità (occasionale) allora si configura un reddito diverso derivante da attività commerciale non abituale, quadro RL della dichiarazione dei redditi.

CERTIFICAZIONE DEI REDDITI DELLE CASE VACANZE (FATTURAZIONE/RICEVUTA)

Per certificare l’incasso del servizio di locazione delle case vacanze, il titolare delle case vacanze può rilasciare un’apposita ricevuta non fiscale se svolge l’attività senza il requisito della professionalità (occasionale).

Questo documento non assume valore ai fini fiscali e non è obbligatorio, ma serve per certificare gli incassi percepiti, e per dare quietanza di pagamento al cliente.

La ricevuta deve essere emessa in duplice copia e sull’originale deve essere apposta una marca da bollo da €. 2,00 se l’incasso supera i 77,47 €.

Le attività imprenditoriali invece avranno l’obbligo di fatturazione al momento del check out degli ospiti.

CONTATTACI

Se vuoi ricevere ULTERIORI INFORMAZIONI o sei interessato ai NOSTRI SERVIZI, contattaci!

Gruppo Iva

Il gruppo IVA è un soggetto passivo d’imposta, con la peculiarità di essere unico, nonostante sia formato da più soggetti passivi IVA (le società partecipanti).

Al momento della costituzione, infatti, i soggetti passivi che partecipano al Gruppo, pur rimanendo giuridicamente indipendenti, perdono la propria individualità ai fini del tributo. Questo comporta che le operazioni infra-gruppo non assumano rilevanza ai fini IVA.

Convenienza del Gruppo Iva

L’opzione, del tutto facoltativa, consente i seguenti benefici:

- economici, poiché permette di risparmiare i costi relativi all’indetraibilità dell’IVA assolta sugli acquisti di beni e servizi infra-gruppo;

- amministrativi, in quanto permette di non ottemperare agli obblighi IVA relativi alle operazioni infra-gruppo e pone gli adempimenti dichiarativi a carico solamente del rappresentate del Gruppo;

- finanziari, poiché permette la compensazione delle posizioni debitorie e creditorie IVA di tutti i partecipanti.

Elaborazione dei dati di bilancio

Nel sistema creditizio è indubbia la centralità della elaborazione dei dati di bilancio di Ce.Bi. (centrale bilanci) che negli anni ‘80 nasce per una precisa esigenza del sistema bancario di omogeneizzare e centralizzare le analisi di bilancio introducendo degli standard di valutazione comuni.

La posizione dominante nell’alimentazione dei sistemi di rating delle aziende bancarie fa di Ce.bi. lo standard di riferimento nel sistema finanziario. Leggi tutto